9月28日,资本邦了解到,证监会官网信息显示,截至本周一,9月份已有5家银行披露定向发行说明书,合计最高定向增发股份约23.98亿股。

值得注意的,发布定增说明书的银行全部为农商行,包括广州农商行这样的巨头,也有山东龙口农商行、江苏宜兴农商行、安徽枞阳农商行、安徽望江农商行这样的地方中小农商行。

说明书显示,广州农商行拟向不超过35名符合资格的境内机构投资者,发行不超过13.40亿股股份;江苏宜兴农商行拟以每股3.52元的价格定向募集不超过5.14亿股,募集资金总额不超过18.10亿元;山东龙口农商行和安徽枞阳农村商业银行拟定行发行不超过2亿股。安徽望江农商行定向发行规模最少,仅发行不超过1.44亿股。

定向募集资金,补充资本实力

说明书显示,上述定增所募资金扣除相关发行费用后,将全部用于农商行补充核心一级资本。

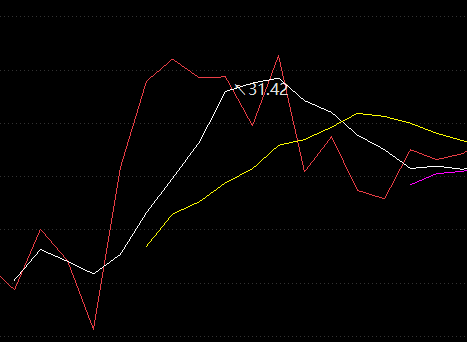

截至6月末,广州农商行、山东龙口农商行、江苏宜兴农商行、安徽枞阳农商行、安徽望江农商行的资本充足率分别为12.37%、11.50%、11.53%、5.00%、8.63%。

业内人士分析,发布定增说明书的银行全部为农商行,这表明此类银行面临较大的资本补充压力。上述定增所募资金将全部用于农商行补充核心一级资本,在提高资本充足率的同时,还将通过引入优质的战略投资者进一步优化股权结构。

降低不良贷款率,提高资产质量

另值一提的是,山东龙口农商行、安徽枞阳农商行、安徽望江农商行皆在定增方案中推出了认购“股份+不良资产”的打包套餐。

山东龙口农商行要求定向发行对象在认购股份的同时,需另支付0.35元/股用于购买公司不良资产,其处置不良贷款上限为7000万元;安徽枞阳农商行定向发行的认购方须承诺每认购1股另行出资0.75元用于购买公司不良资产,预计可以置换1.5亿元不良贷款;安徽望江农商行则要求定向发行对象须承诺每认购1股另行出资0.30元用于购买公司不良资产,预计可以置换4320万元不良贷款。

近年来,不断有银行在定增方案中包含了同时认购不良资产的要求,以期在补充资本实力的同时,降低不良贷款率,提高资产质量。

事实上,截至6月末,安徽枞阳农商行、安徽望江农商行的不良贷款率分别高达8.91%和6.08%,远超5%的监管红线。山东龙口农商行、广州农商行、江苏宜兴农商行的不良贷款率则低于农商行平均值。

另外根据银保监会披露的信息,截至今年二季度末,农商行平均不良贷款率高达3.58%,而其他各类银行不良率均在2%以下,农商行资产质量的压力由此可见一斑。

专家表示,定增是商业银行重要的资本补充工具之一,可直接补充这类银行的核心一级资本。部分农商行让参与定增方在认购股份的同时购买部分不良资产,这种组合的方式对于化解个别银行较高的不良贷款率也会起到较明显的作用。(文/正午、Sia)